Vous avez peut-être encore en tête le principal résultat proclamé de l’accord du 26 octobre 2011 : “La décote volontaire de 50 % de la dette grecque”, qui a été reprise par tous les médias, et qui est souvent qualifiée ainsi.

Nous allons voir qu’en fait nous sommes bien loin des 50 %, et que la montagne a, comme d’habitude, accouché d’une souris naine…

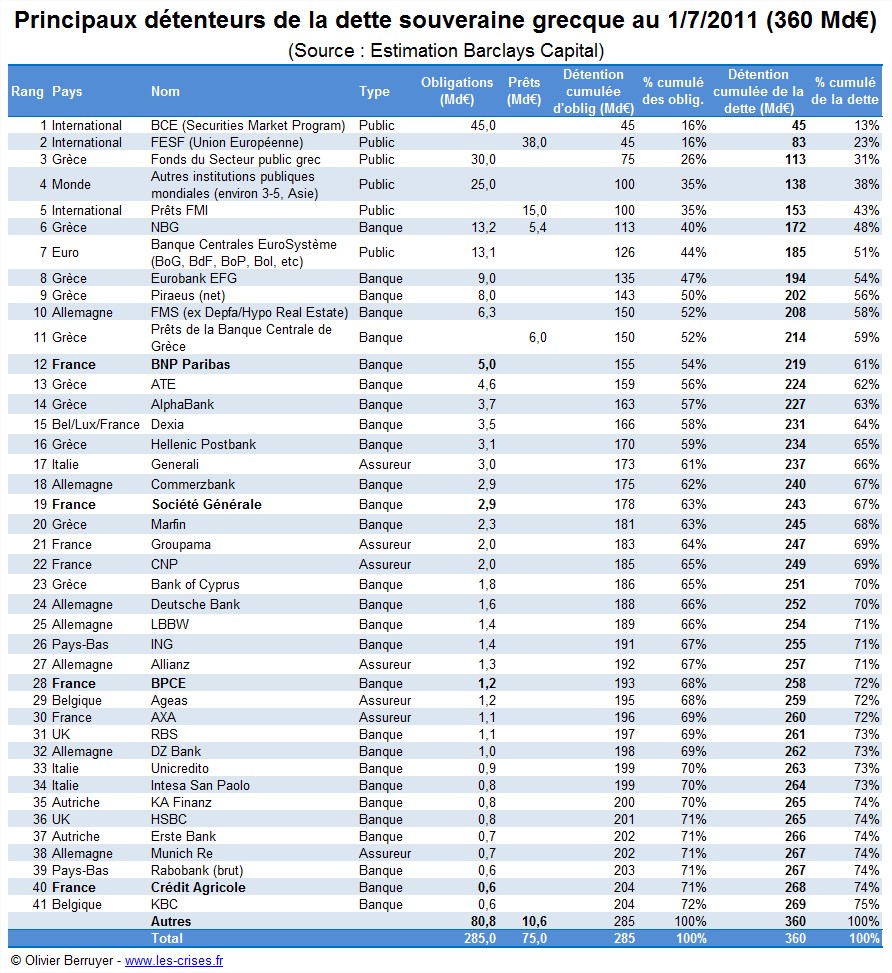

La détention de la dette grecque

Pour bien comprendre, il faut savoir que la dette grecque représente environ 360 Md€ et ses principaux détenteurs sont les suivants :

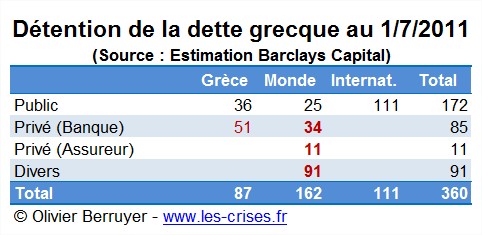

Nous pouvons synthétiser ainsi :

NB. : Je précise un point au passage : les assureurs sont très peu impactés car, en général, il est contractuellement prévu que ce genre de pertes s’impute sur la provision de participation aux bénéfices des assurés, c’est-à-dire qu’environ 80 % de la perte est re-facturée aux épargnants, sous la forme ici d’une très légère baisse du rendement 2011 de l’épargne. C’est différent pour les banques, pour qui la perte s’impute à 100 % sur les résultats puis fonds propres…

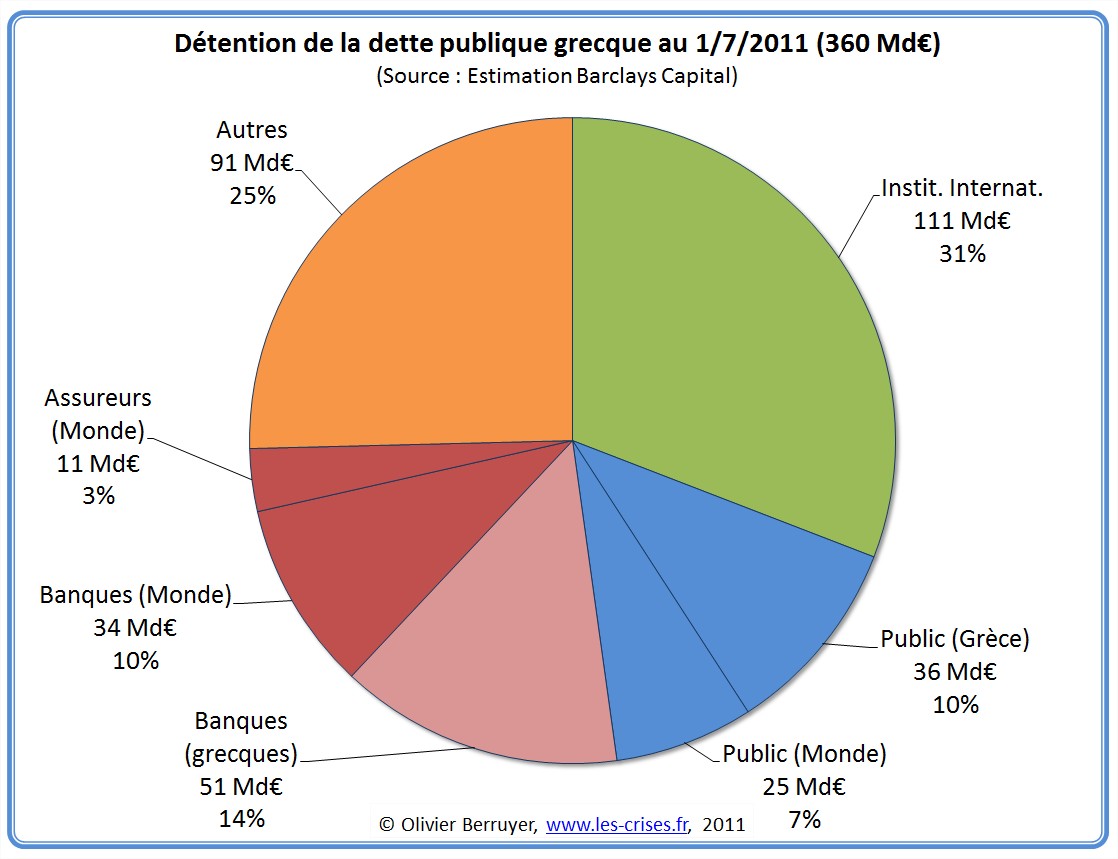

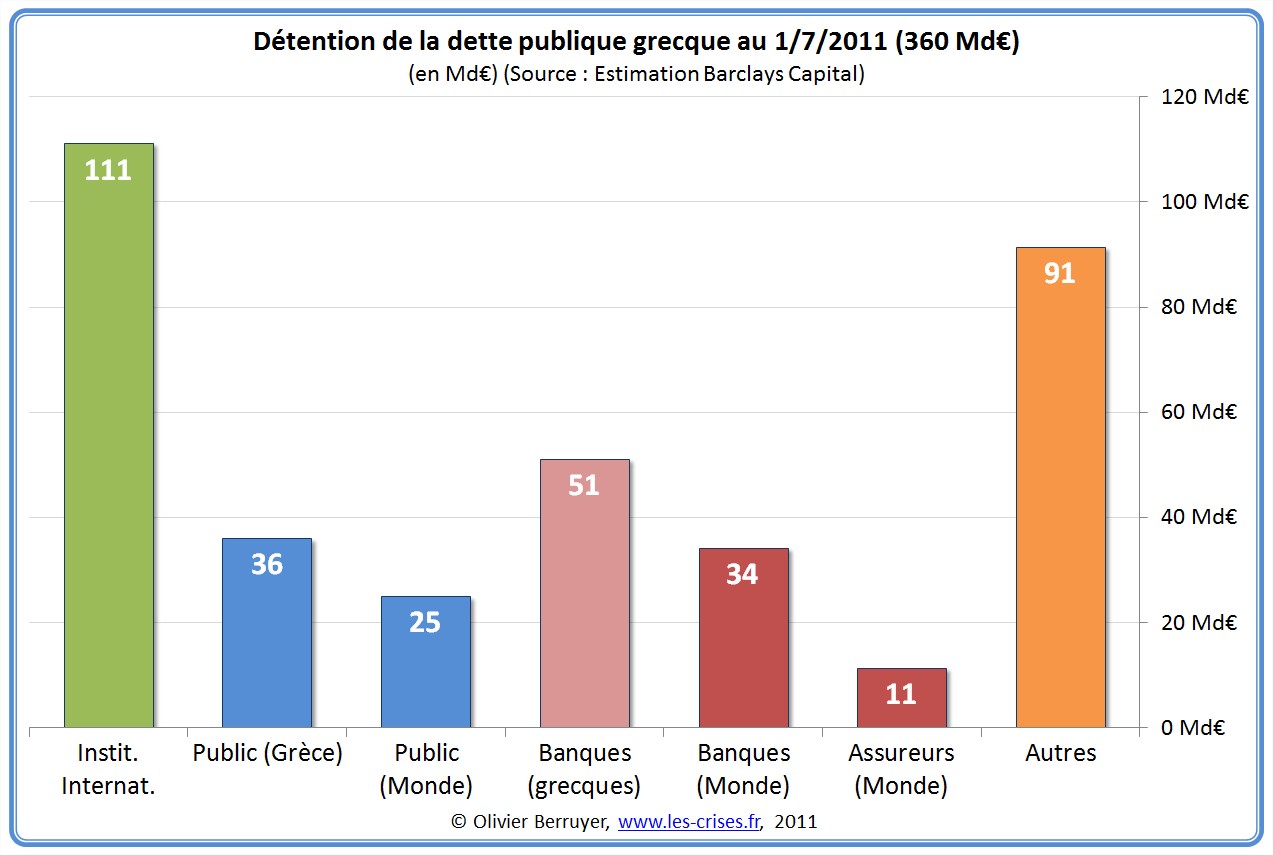

Cela donne visuellement en camembert :

Du coup, analysons l’accord du 26 octobre (consultable ici), et plus particulièrement son article 12, que je scinde en 3 :

Article 12. La participation du secteur privé joue un rôle vital pour ramener l’endettement de la Grèce à un niveau supportable. C’est pourquoi nous nous félicitons des discussions en cours entre la Grèce et ses investisseurs privés visant à trouver une solution permettant d’approfondir la participation du secteur privé.

Oulà, les chefs d’État se “félicitent” de discussions en cours – les voilà réduits au stade de spectateurs…

Parallèlement à un programme de réforme ambitieux pour l’économie grecque, la participation du secteur privé devrait garantir la diminution du ratio de la dette grecque au PIB, l’objectif étant de parvenir à un taux de 120 % d’ici 2020. À cette fin,nous invitons la Grèce, les investisseurs privés et toutes les parties concernées à mettre en place un échange volontaire d’obligations avec une décote nominale de 50 % sur la valeur notionnelle de la dette grecque détenue par les investisseurs privés.

On retrouve le pouvoir suprême de nos dirigeants – TREMBLE FINANCE !!!!! : une invitation à négocier un échange “volontaire”…

Sinon, il y a du concret : nous pouvons avancer. Ne sont donc concernés QUE les investisseurs privés :

Ne sont donc concernés ni les investisseurs public, ni le FMI, l’UE et la BCE.

Petite incise : grâce au viol du traité de Lisbonne, la BCE a fait rentrer dans son bilan 45 Md€ d’obligations grecques. Si elle avait été concernée (ou si la Grèce faisait défaut – genre après un référendum par exemple), elle perdrait donc plus de 22 Md€… Or son capital au 31/12/2010 (consultable dans ses comptes annuels p.4 ici) était royalement de… : 5,3 Md€ ! Oui, elle a plus de 4 fois son capital en obligations grecques, GE-NI-AL ! Mais bon, elle continue, rassurez-vous, elle a racheté la semaine passée 10 Md€ d’obligations italiennes. C’est ça AUSSI la conséquence de la monétisation, dont on vous parle peu : transformer la BCE en bad bank, le tout pour “sauver l’euro”, c’est logique, voire grandiose… Notez, il y a une vraie cohérence intellectuelle du financiarisme : après avoir mis le système bancaire en faillite, puis les États, il semble logique de mettre aussi la BCE en faillite, de façon à parachever son grand oeuvre : renvoyer le système économique à la Préhistoire… Fin de la parenthèse…

Sont donc concernés par la décote les grosses banques et gros assureurs non grecs (45 Md€) et les banques grecques (51 Md€). Restent les 91 Md€ non identifiés, où il y a de tout : petites banques, hedge-funds, supports d’investissements, particuliers et entreprises… Comme je suis généreux, on va dire qu’il y a là dedans 50 % qui vont être potentiellement concernés par l’échange, soit 45 Md€.

On part donc sur environ 140 Md€ de dette (sur 360 au total). MAIS il faut que les détenteurs acceptent volontairement de perdre leur argent. Les représentants des banques qui ont négocié avec les gouvernements n’ont AUCUN moyen d’imposer quoi que soit à leurs mandants. Si les grosses structures suivront, ce n’est pas sûr du tout que les petits le fassent. Surtout que les prochaines échéances de remboursement de la Grèce sont en mars 2012. Pourquoi, titulaire de 100 de ces obligations, remboursées en mars, allez vous accepter de les échanger en janvier contre 50 + l’obligation de les ré-investtir sur de la dette grecque ?

Je vais encore être magnanime, et considérer que 80 % des détenteurs privés vont accepter l’échange, soit 110 Md€ de dette, décotée de 50 %, soit 55 Md€ en moins pour la Grèce.

La restructuration (haircut) réelle représente donc 15 % de moins pour la Grèce– bien loin des 50 % affichés. Donc un petit progrès, mais bien loin du besoin de la Grèce… Mais bon, les investisseurs privés perdent bien 55 Md€ dans l’accord…

Fin de l’histoire ? Que nenni…

Les 8 premières banques privées grecques possèdent donc 51 Md€ de dette ; sur les 91 Md€ non identifiés, supposons qu’il y ait 9 Md€ de plus dans des petites banques (hypothèse optimiste), on arrive à 60 Md€ sur les banques grecques, qui perdent ainsi 30 Md€. Vu leur état calamiteux, c’est faillite assurée s’il n’y a pas recapitalisation immédiate – qui est prévue dans l’accord. Donc, l’Europe va prêter 30 Md€ à ces banques pour les sauver. Autant dire que c’est autant de dette qui revient charger la barque de la Grèce.

Si on compte bien, nous en sommes à -55 + 30 = -25 Md€ pour les 360 Md€ de dette grecque, soit un magique -7 %, pas très loin des -50 %, non ? On dit merci qui ?

Mais ce n’est pas fini !

Terminons de lire l’article 12 :

Les États membres de la zone euro contribueront à l’ensemble des mesures relatives à la participation du secteur privé à hauteur de 30 milliards d’euros. Sur cette base, le secteur public est disposé à fournir un financement supplémentaire au titre du programme pour un montant allant jusqu’à 100 milliards d’euros jusqu’en 2014, y compris la recapitalisation requise des banques grecques. Le nouveau programme devrait être arrêté d’ici la fin de 2011 et l’échange d’obligations devrait être mis en œuvre au début de 2012. Nous demandons au FMI de continuer à contribuer au financement du nouveau programme grec.

P.S. : c’est sympa de “demander au FMI” de continuer à déverser de l’argent dans le puits sans fond(s) – mais je crains que les autres pays ne suivent plus très longtemps…

Sinon, c’est drôle, relisons bien : “Les États [...] contribueront à l’ensemble des mesures relatives à la participation du secteur privé à hauteur de 30 Md€“. Donc, si je comprends bien, quand le privé “participe” de 55 Md€, le public participe de 30 Md€. Je suis nul, moi, je pensais que quand le privé participait, le public ne participait pas, brrr, j’ai décidément du mal à me faire à “l’assistanat des riches”…

Je traduis : quand le privé dégrade ses comptes de -55 Md€, il y a une garantie publique de 30 Md€ sur les 55 Md€ restant, donc nous prendrons la moitié de la facture à venir. ET, car c’est fromage et dessert, vous avez bien lu le “le secteur public est disposé (sic.) à fournir [...] jusqu’à 100 Md€ y compris la recapitalisation requise des banques grecques”.

Nous pouvons traduire ainsi la décote de -55 Md€ :

- -30 Md€ pour les banques grecques ; cet argent est in fine perdu par les actionnaires grecs, mais le contribuable va du coup “avancer” (= perdre) au moins 30 Md€ aux banques grecques ;

- -25 Md€ pour les banques non grecques ; cet argent est in fine perdu par les actionnaires – mais le contribuable va renflouer certaines de ces banques ;

- MAIS nous garantissons de 30 Md€ de plus les investisseurs privés – merci pour eux…

Enfin, face au haircut de -55 Md€, vous aurez noté “le secteur public est disposé (sic.) à fournir [...] jusqu’à 100 Md€”. Ou le sapeur Camembert qui creuse un trou pour en boucher un autre… Bref, au mieux,-15 %, en vrai – 7 %, voire probablement + 5% ou + 10 %…

Rappelons enfin qu’en avril 2010, il n’y avait AUCUNE participation internationale, toute la dette était privée. Aujourd’hui, il y a 111 Md€ de dette portant in fine sur les contribuables, et on annonce que nous allons monter jusqu’à 211 Md€ !! Bref, le contribuable va payer pour que les investisseurs privés ne perdent pas…

Notez que ma phrase est imprécise : en fait, “le contribuable” ne paye rien actuellement, car les États garantissent à crédit ; en fait, les investisseurs obligataires grecs viennent de passer le mistigri aux investisseurs obligataires allemands, français, belges – qui vont probablement perdre in fine une partie de leur mise… Nous l’analyserons dans le prochain billet sur la dette grecque.

À suivre, donc, la Grèce n’étant qu’un amuse-bouche…

Aucun commentaire:

Enregistrer un commentaire

Les messages anonymes ne seront pas publier